A「現実は厳しい」

いつもお世話になっております。つまらないものです。

私のように日本株の個別株に投資している方々は、銘柄や投資法について勉強や研究を重ね、そのために貴重な時間を割いている勤勉な方が多いかと思います。この記事を読んだのも投資の参考にするためだという方も多いでしょう。

そしてわざわざ自分で銘柄を取捨選択する以上、目指すは指数越えです。

指数を超えようといろいろ考えていくうちに、おそらく私以外の何人もの方が一度は思いついたことがある投資法があります。それは

「配当が増えている企業は魅力的。であれば配当が増えている企業だけに絞って投資をしていけば指数に勝てるのではないか?」

というものです。

配当に着目した指数越えの手法としては、有名なところでいえばNYダウの犬という手法があります。

細かい説明はここでは省きますが、要はダウ構成銘柄のうち配当利回りが高いものだけで組み合わせ、それを毎年入れ替えて投資するという方法です。

あれは増配かどうかではなく単年度の配当利回りなので、連続増配企業に絞っている投資法とはまた異なります。

今回私が知りたいのは、「日本の増配(傾向)企業に絞った投資法」の有効性についてです。

私が思いつくということは私以外の人もとっくに思いついているものであり、きちんとした研究結果がどこかに転がっているかと思います。

が、残念ながらそれが見つからなかったので、とりあえず私がめちゃくちゃ浅い範囲で調べた事を記載したいと思います。

小学生の夏休みの自由研究と思っていただければと思います。

Contents

連続増配企業だけに投資する投資信託がすでにある

「連続増配企業への投資が有効かどうか、そのシミュレーションするだけの立派なデータベースやソフトがないのなら、すでに連続増配企業に絞った投資信託を探してその運用成果を指数と比較すればいいじゃない」

ということで、探してみたらありました。連続増配企業だけに投資している投資信託。

まず1つ目が、岡三アセットマネジメントが運用している

「日本連続増配成長株オープン」です。

こちらの投資信託は2015年12月から運用をしていますので、今年で8年目ということになります。

モーニングスターの分類ですと中型グロースとなっておりますので、時価総額がそこそこの成長企業が割合多く含まれているものかと思われます。(時価総額が高いところも入ってますが)

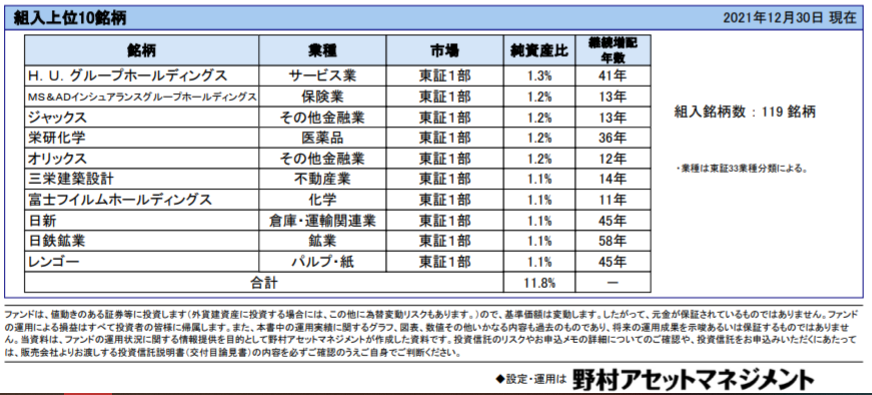

直近の月次レポートを見てみますと、構成銘柄はこのようになっているようです。

私が保有している銘柄もいくつかあります。それにしても、月次レポートで連続増配期間が載っているのはありがたいですね。とても参考になります。

続きまして連続増配企業に投資している投資信託をもう1つ。

野村アセットマネジメントが運用している

「野村継続増配日本株」です。

この投資信託は2016年6月20日から運用されています。

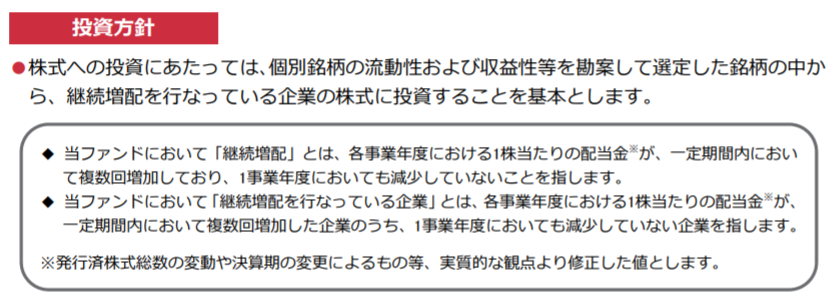

こちらも構成銘柄を直近の月次レポートから見てみましょう。

こちらも同じように連続増配期間が記載されていますね。

日本の連続増配は花王が最長だと思ってたのですが、この月次レポートを見ると日新・日鉄鉱業・レンゴーが花王を超えてますね。

日鉄鉱業については58年だそうで、そんなに増配してましたっけ…?

確認してみたら全然してませんでした……。継続増配じゃないじゃないですか……。

目論見書を確認すると、継続増配とは上記の意味で銘柄選定を行っているようです。

正直よくわかりませんな。

ちなみにこちらの投資信託は、モーニングスターの分類ですと中型バリューとなっておりますので、バリューでの配当投資をお考えの方には良い…のかもしれません。

まぁ気を取り直しまして、この2つの銘柄の基準価格とTOPIX・日経平均と比較してみてみましょう。

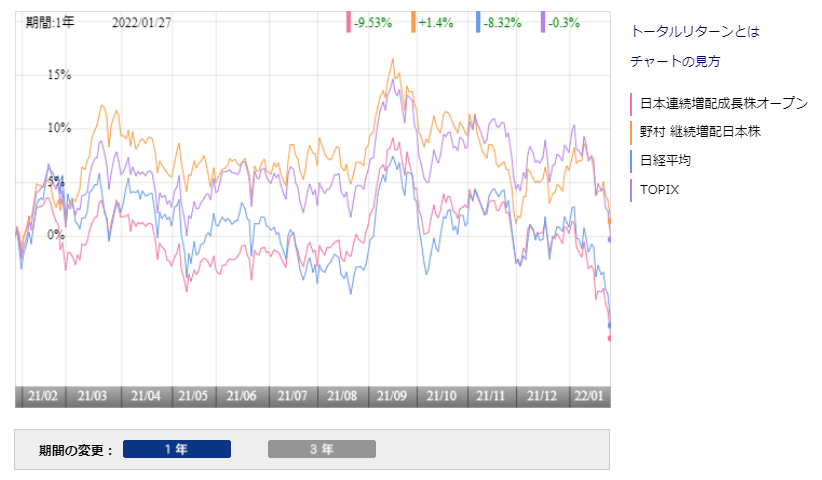

まずは直近一年での比較です。

直近1年で見てみますと、野村継続増配日本株が結構強かった時期のようですね。

正直言って意外です。要因としてはグロースよりバリューにお金が流れていたからでしょうか?

この中ですと直近1年では唯一のプラスです。

続いて直近3年での比較です。

期間を3年にしてみますと日経平均が一番利益が出ております。上昇幅がここ3年ですとすごかったですからねぇ。

コロナ後の上げ方としてはやはり2020年はグロース株が強かったので、日本連続k増配成長株が1番上がっておりました。しかし2021年頃からは明らかにパフォーマンスが落ち、日経平均に抜かされてしまってます。

そして先ほど1年では一番良かった野村継続増配日本株も、3年で見れば一番パフォーマンスが悪いという結果になってしまいました。

おまけ

岡三アセットマネジメントで米国連続増配成長株オープンという投資信託がありましたので、せっかくですからこちらとアメリカなのでS&P500もあわせて比較してみたいと思います。

まず直近1年で比較した場合

続きまして直近3年で比較した場合

チャートで見るとアメリカつよつよなのは明らかですね。

特にS&P500がかなり強いです。さすがバフェットさんが自分が死んだときにと妻におすすめするだけあります。

結論

ということで、簡易的にはなりますが結論としまして

増配傾向の銘柄に絞って握りっぱなしでもTOPIXに必ず勝てるとは言えない。というか勝つのは難しい(投資信託が負けている以上)

日本株の増配銘柄でガチャガチャするくらいなら、いっそのことS&P500にぶち込んだ方が成績が良い。

ということになりました。なってしまいました。

(増)配当株投資家にはなんとも夢のない話になってしましました。

しかしながら、増配企業や高配当株への投資で指数を上回っているという投資家さんはかなりいらっしゃいます。

その場合、大型中型株と言わず小型銘柄に投資してキャピタルゲインを狙ってみたり、

増配銘柄だからと言って買って握りっぱなしにせず、割高になったら一度利益確定し、相場が下落して割安になれば再度仕込む、等といったアプローチを組み合わせれば指数に勝つこともあるのではないかなと思います。

結論としては日本の(連続)増配企業への投資は夢がないような結果となってしまいましたが、それでも私は配当投資を続けていきたいと思います。

コメント