いつもお世話になっております。つまらないものです。

最近は相場が大荒れで、マザーズ指数は年初来17%も下げています。

去年の秋頃はあんなに輝いて見えた高PERのハイパーグロースキラキラ銘柄達もかなり苦しい状況です。

このまま小型成長株冬の時代となってしまうのでしょうか。

こんな時は含み損は目をつぶり(思考停止)配当利回りの上がった配当株でも眺めましょう。

そんな訳で12月はいっぱいありすぎてやりませんでしたが、1月権利月の配当銘柄のご紹介です。

※毎度のことですが投資は自己責任自己判断です。

Contents

1928 積水ハウス

積水ハウス株式会社は、大阪府大阪市北区に本社を置く日本の住宅メーカーである。 1960年に積水化学工業株式会社ハウス事業部を母体とし、同年の8月に独立をして、積水ハウス産業株式会社を資本金1億円にて設立。1963年に現在の社名の積水ハウス株式会社に商号を変更した

Wikipediaより

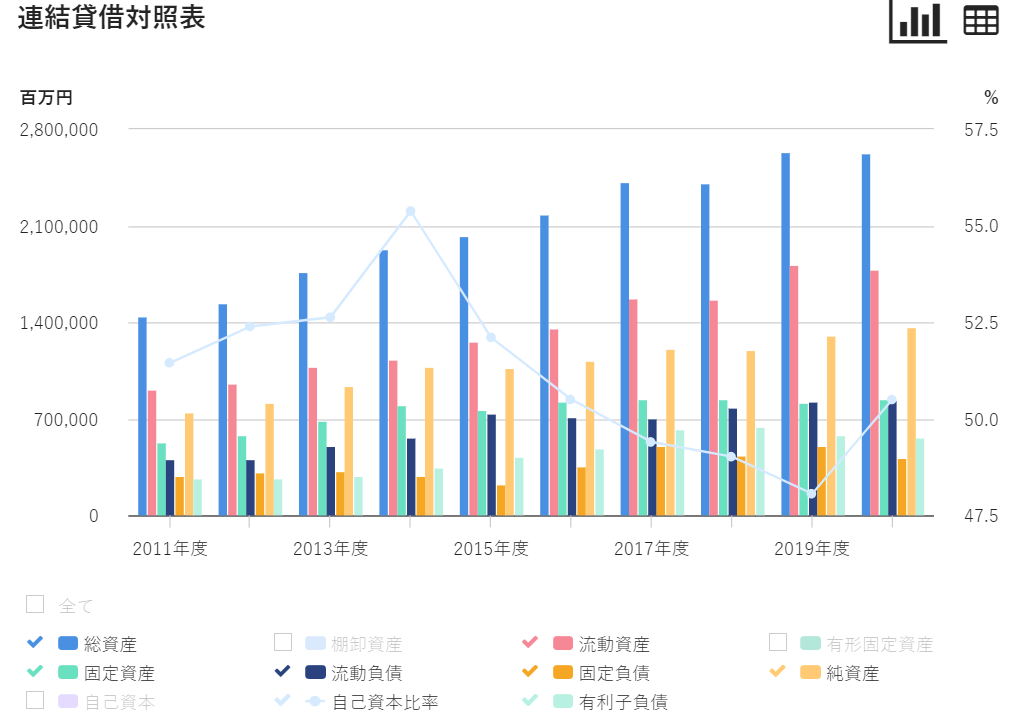

画像だけで全部説明できてしまうのですが、あえて言葉にしますと積水ハウスは時価総額1.59兆円とかなりの大型株です。

売り上げも利益も直近10年で見てみますとじわじわと伸びています。

自己資本比率が直近10年は47.5%~約55%の範囲で推移しているというのと、流動負債よりも常に流動資産の方が多いということから財務は堅調といえるのではないでしょうか。

また、配当性向も35.5%~約47%ほどの間で推移しています。

この10年の間は増配をしておりますので、配当性向にブレがあるものの、立派に利益を伸ばして増配を頑張ってくれていると好感をもてます。

2391 プラネット

株式会社プラネットは、東京都港区に本社を置くEDI基幹プラットフォームの構築・提供・運用を行っている会社です。

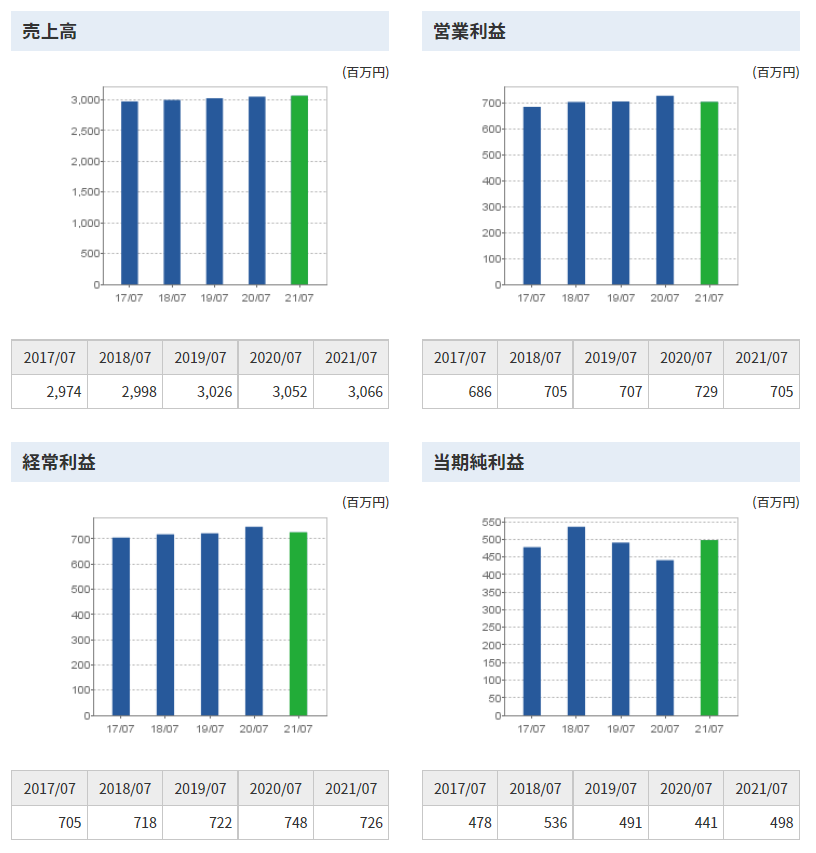

株価が5年間右肩下がりなのが気になる……。

時価総額100億以下の小型株。

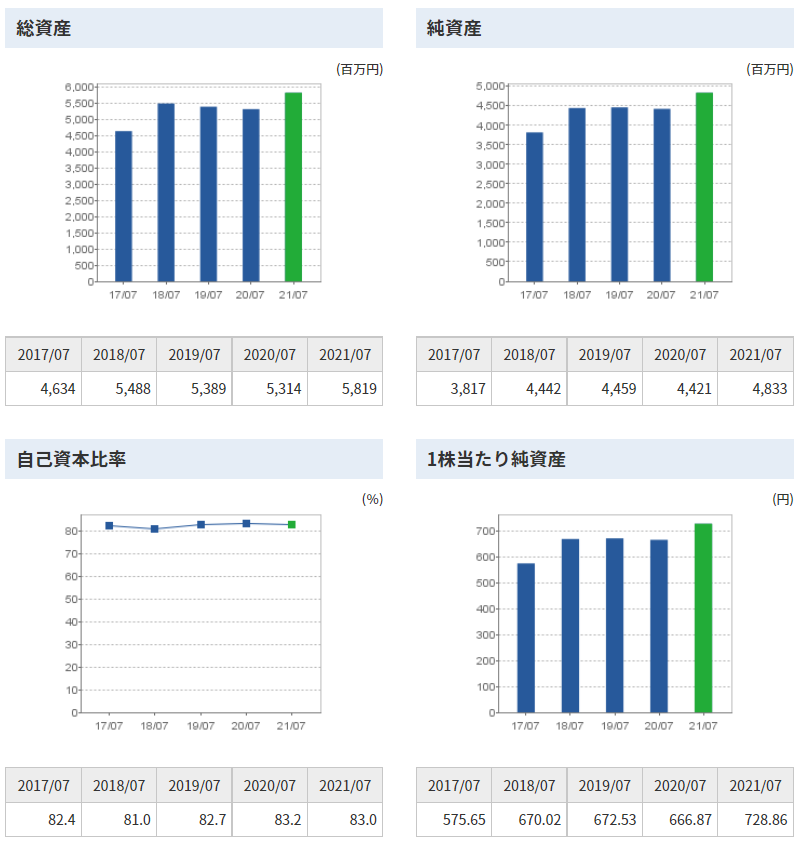

自己資本比率が80%の高止まりをしていますのでかなり財務は堅そうです。

堅実なのですが、事業拡大のための投資等はしていないのでしょうか?

そんな時は投資CFや財務CF……ちゃんと投資しているようでした。

営業CFが一歩進んで2歩下がって3歩進むみたいな、一応10年間で伸びてはいるのですが一進一退を続けながら少しずつという感じです。

ただ、業績がイケイケゴーゴーな右肩上がりとはなかなか言い難い面があるのかなぁといったところでしょうか。

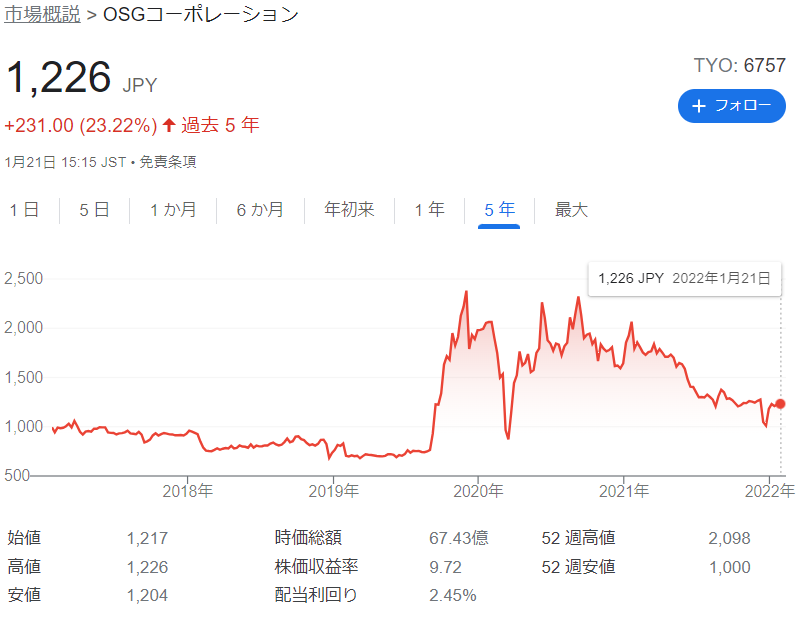

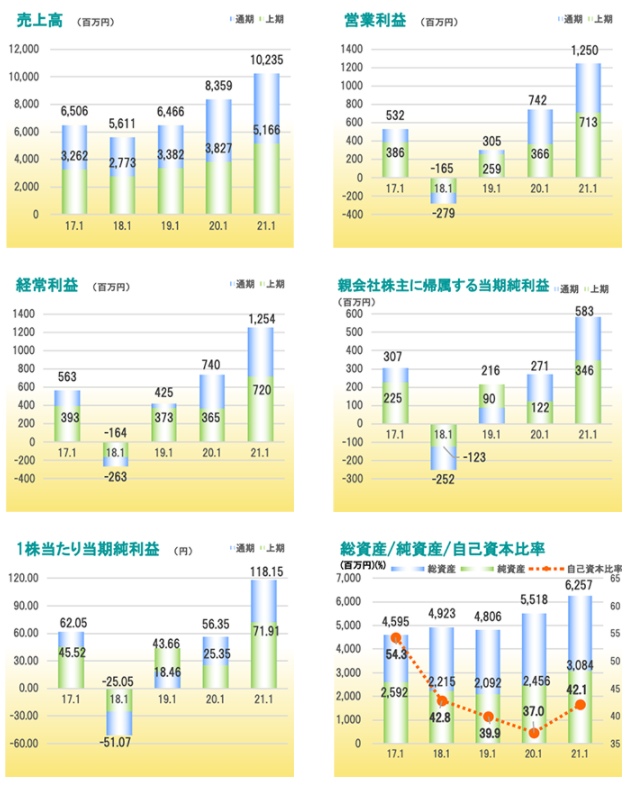

6757 OSGコーポレーション

株式会社OSGコーポレーションは、大阪市北区に本社を置く浄水器・アルカリイオン整水器などの製造を行う企業である。「OSG」とは「大阪三愛グループ」の略である。 なお、愛知県豊川市に本社を置く切削工具メーカーのオーエスジーとの資本関係はない。

Wikipediaより

OGCコーポレーションは時価総額100億以下ですので小型株の部類ですね。

PERは10倍以下と割安気味。2018年は売上高、営業利益ともに大きく下げてしまったようですが、その後は回復・上昇しております。

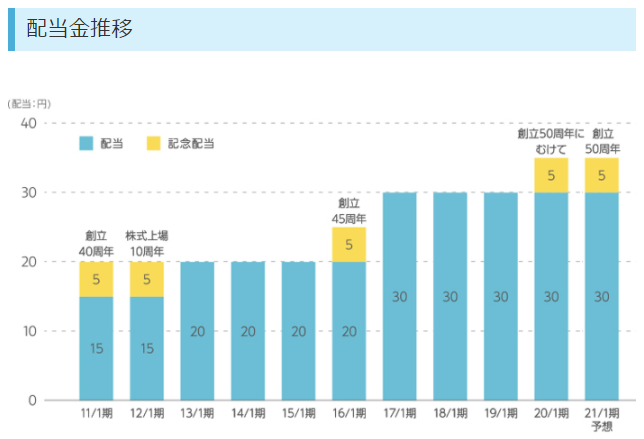

そして配当についてもHPでアナウンスしており、おそらく配当金の維持上昇にこだわりがある会社なのだと思います。(赤字だった2018年にも配当はきっちり出しております)

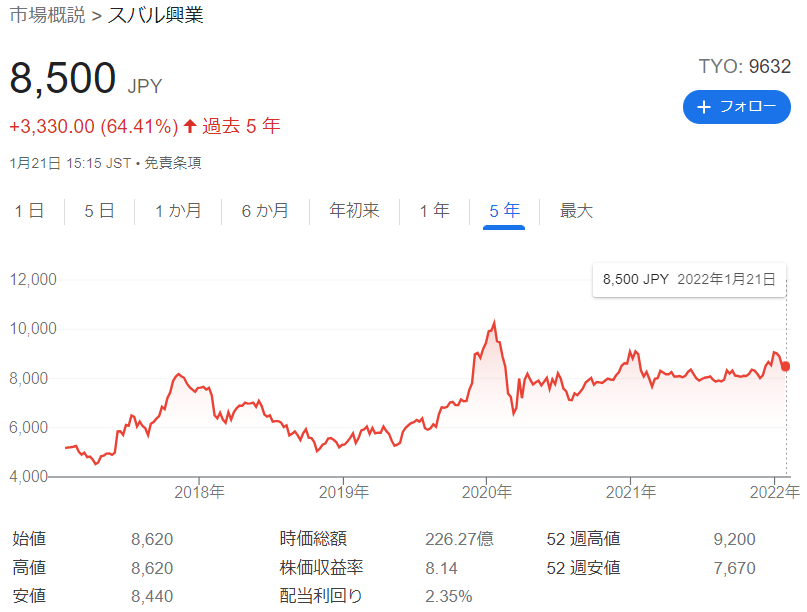

9632 スバル興業

スバル興業株式会社は、サービス業を主業務とする日本の会社である。本社は東京都千代田区にある。

Wikipediaより

※スバル興業はこの記事で紹介している他の銘柄と違い、ここ10年の中で1度減配したことがあります。

しかし減配はしたものの、減配から4年後には復配し、そこから増配傾向です。

時価総額は226億円と、小型の中では大きいですね。(勝手に300億円以下が小型だと思ってます)

PERはこちらも約8倍と低め。配当利回りは2.35%と、やはり増配傾向が意識されてか、4%越えの高配当株とはなっていません。

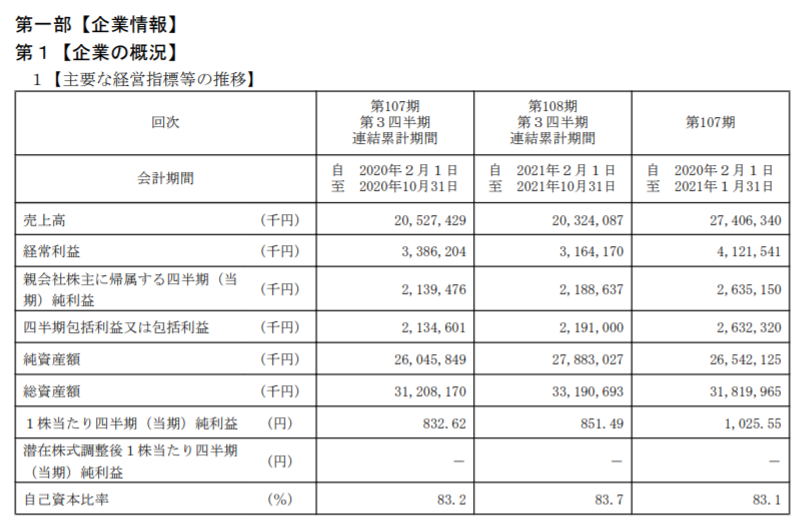

自己資本比率は有価証券報告書の第3四半期分から引用させてもらいました。

80%を超えて推移しておりますので堅調です。

株価も5年推移でみると、じわじわと上げているようなチャートではありますね。

ただ、もし買うとすると1株8500円なのでなかなか単価が高く、1単元は今の私では無理ですねぇ。

株価が高いと荒らされにくいという印象があるので、そういった意味では良いのでしょうか。

9692 シーイーシー

株式会社シーイーシーは、神奈川県座間市に本店を、東京都渋谷区恵比寿南に本社を置く独立系システムインテグレーター。1968年創業のITサービスカンパニーである。東京証券取引所第一部上場。

Wikipediaより

こちらは時価総額399億円、PERは約14倍、配当利回りは3.77%と今回紹介した中では高いですね。

2011年に1度減配しておりますが、翌年には復配し、そして今では減配前の4倍の配当金が出ております。

さらに配当性向は40%以下と、まだまだ余力を感じます。

懸念点としては、IR資料の中に配当について触れている資料がみつからなかったため、特段配当金による株主還元は強く意識していないのかなぁといった印象があります。

株価は1000円台と手頃ですね。お小遣い投資家にはうれしい限りです。

チャートは山を描いているので、配当利回りの高さもありますし、あまりこれからの成長・増配は期待されていない感じでしょうか。

一部の投資の本には、「時価総額300億円以上ならファンドの買いが入る」というのも見たことがあるので、ファンドの買いが入ってこの株価ということであれば、やはりあまり期待されている感じではないんですかねぇ。

所感

今は数か月前より株価がかなり下がっているタイミングなので、そのせいもあってか配当利回りが全体的に上がっています。

なので配当銘柄という視点で見ると魅力的な銘柄が多かったです。

銘柄紹介候補に一度は挙げたものの、その後辞めた銘柄に3172ティーライフがあります。

配当銘柄として挙げなかった理由は、まず直近10年で減配があったこと。

そしてその減配がここ数年での出来事だったということです。

もしその点が受け入れられるのであれば、会社の資料で「配当性向30%程度を目安に」という配当にかんする考えも掲げていましたので配当銘柄としてありだと思います。

ではでは、この記事が誰かの参考になれば幸いです。

コメント