いつもお世話になっております。つまらないものです。

さて、10月に権利確定日がある配当株編…ではありますが、

はっきりと言いますと、4月に権利確定日があるものと何社か重複します。

なぜかと言いますと、会社は中間と期末の2回決算をしますので、4月に決算がある会社はその半年後の10月にも決算があります。

年2回配当を出す企業であれば、4月に1度出した場合は半年後の10月も配当の権利確定日になります。

しかし、10月が本決算で、配当は年に1度ということであれば、4月に中間配当を出さない銘柄もありますのでそのあたりが異なると思います。

例えば、4月の権利確定日編で案内した中で、日東製鋼(3524)がありますが、

こちらは10月に配当権利日がありませんのでご注意ください。

では、10月に権利確定日がある配当銘柄で気になったものを列挙していきます。

投資は自己責任自己判断になりますので、ご了承ください。

Contents

2373 ケア21

ケア21は、関西を中心とした介護事業の企業です。

10月1日時点の株価終値は929円。配当利回りは1.79%となっております。

高配当とは言えませんが、配当金は2010年が4.17円、2020年は11.67円と安定増配傾向であり、この間の減配はありません。

時価総額も138億円と小型株の部類です。業績のブレがちょっと心配ですが、よく言えば成長の余地ありといったところでしょうか。

(介護業界の現状と先行きはわかりませんが)

配当性向は赤字だった時や6割越えの時もありますが30前後が多い印象です。

自己資本比率が前期14.1%とかなり低くなっております。

7月に作成された中間決算の株主通信を見てみますと、売上高経常利益ともに順調に伸びているように思えます。

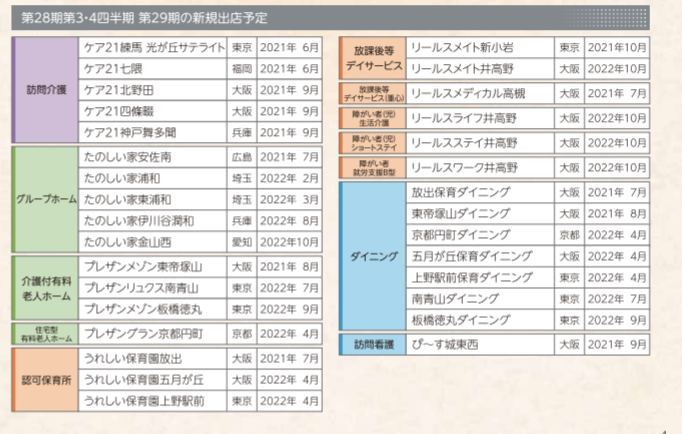

そして新規出店もかなり意欲的なようで、第3第4四半期でこれだけの出店数を予定しております。

おそらく、先ほどの自己資本比率の低さは、この新規店舗への投資が大きいのでしょう。

流動負債は、流動資産で返せる範囲とはいえ、ちょっと現金及び預金に対しては多いですね。

これが成長段階の企業の姿なのでしょうか。

こういう時は、キャッシュフロー(CF)を見ると、設備投資をしているわけですから投資CFはマイナス。

ただし、営業CFは、投資した分営業が伸びていれば営業CFがプラスなのが健全

と、何かの本で見た記憶がありますね。

介護ビジネスはストックビジネスといえる面もありますので、興味がある銘柄です。

(株価も安いですし)

3475 グッドコムアセット

グッドコムアセットは、主に東京23区を中心に投資用マンションを販売する会社です。

10月1日時点での株価は1,425円。配当利回りは2.39%となっております。

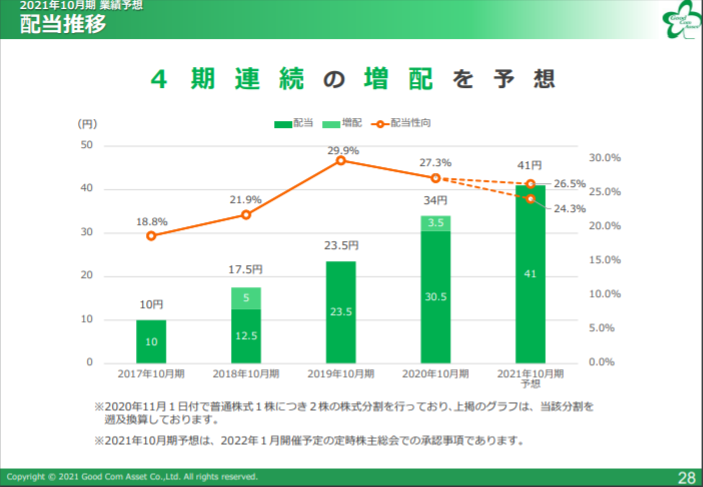

配当金は2015年の2.50円から2020年は34円と増配を続けております。

時価総額は217億円とこちらもまた小型株の部類ですね。

自己資本比率は前期32.4%です。

40%は欲しいとよく言われますが、物件販売の不動産関係の会社は物件の仕入れのための資金借り入れがあるため、大体自己資本比率が低くなってしまいます。

不動産関係は景気にも金利にも左右されますし、こうして借り入れも多いので、そこが嫌気されて割と配当利回りが高い状態で放置されていることが結構ありますね。

配当性向は2015年から2020年までは30%を切っていたので低かったのですが、2021年の予想は30%を超えてしまっていますね。

見方によっては早くも利益の伸びの鈍化のようにも思えるのですが、前述したとおり不動産関係の企業は利益を投資に回すこともあるので、利益の伸びが落ちたのか詳しく調べないといけません。

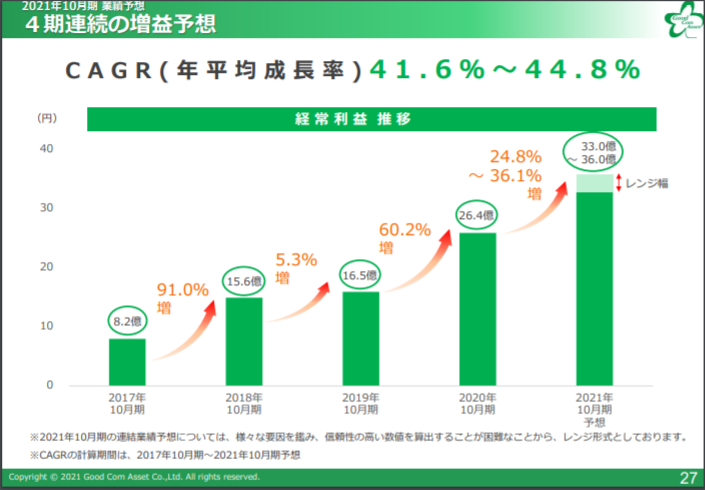

決算補足資料を見てみますと、CAGRと初めて見る単語がありましたが、売上高は順調に伸びていますね。

そして利益も伸びていますし、

このように、増配の伸びを誇りにしているようですので、配当への拘りもあると考えてもよいのではないでしょうか。

(他に書くことがないというわけでなければ)

資料を読んでいますと、不動産会社らしい、イケイケ感があって元気のある会社なのかなぁといった印象を受けます。

不動産会社は過去、まぁ厳しい時期も結構ありましたし、そこで割と消えた会社も多いのですが、それを踏まえた上で、この会社には期待したい。投資したいというのであれば少し投資するのもよいのかなぁと思いました。

(やはり一抹の不安がぬぐえない……。不動産関係への投資のこの怖さはなんでしょうかね?)

これ以降は4月に権利付きのある配当株編で紹介したものになります

6309 巴工業

巴工業は遠心分離機を販売している会社で、海外への販路もあり、特に香港、タイ、ベトナム、マレーシアには現地法人も置いているようです。

10月1日時点での株価は2,435円。配当利回りは2.03%となっております。

時価総額は256億円なので小型の部類ですね。

配当金は2010年の35円から昨年2020年の50円と増配をしており、その間の減配はありません。

配当性向も、2014年は60%台になったものの、それ以外は30%~45%以下がほとんどですので、無理をしている感じもありません。

自己資本比率は、前期77.2%と堅実です。

ただし、売上高は伸びておりません。伸びてないんですが、経常利益にあまり変化が見られませんね。

経営の効率化であればよいのですが、それまでの設備投資額を減らしただけであったり、何か資産を売っただけという短期的な対処療法だけであればあんまり…といったところですね。

スマホで見る方、文字が小さくてすみません。

去年のものになりますが、この資料を見る限りですと売上高は今年でようやく復活するようです。

7856 萩原工業

萩原工業は合成樹脂製品とエンジニアリング(機械)製品を主に扱う会社です。

10月1日の時点で株価は1,607円。配当利回りは2.24%となっております。

時価総額は239億円なので小型の部類ですね。

配当金は、2010年の15円から2020年の35円まで増配を続けておりますが、2013年にわずかながら減配をしています。ただその翌年の2014年にはそれまで以上の配当を出しておりますので、増配傾向ではあります。

配当性向に関しても、その間ずっと30%を下回っており、かなり余力がうかがえます。

自己資本比率は60%後半から70%前半でここ数年推移しているようですので、堅実と言って差し支えないでしょう。

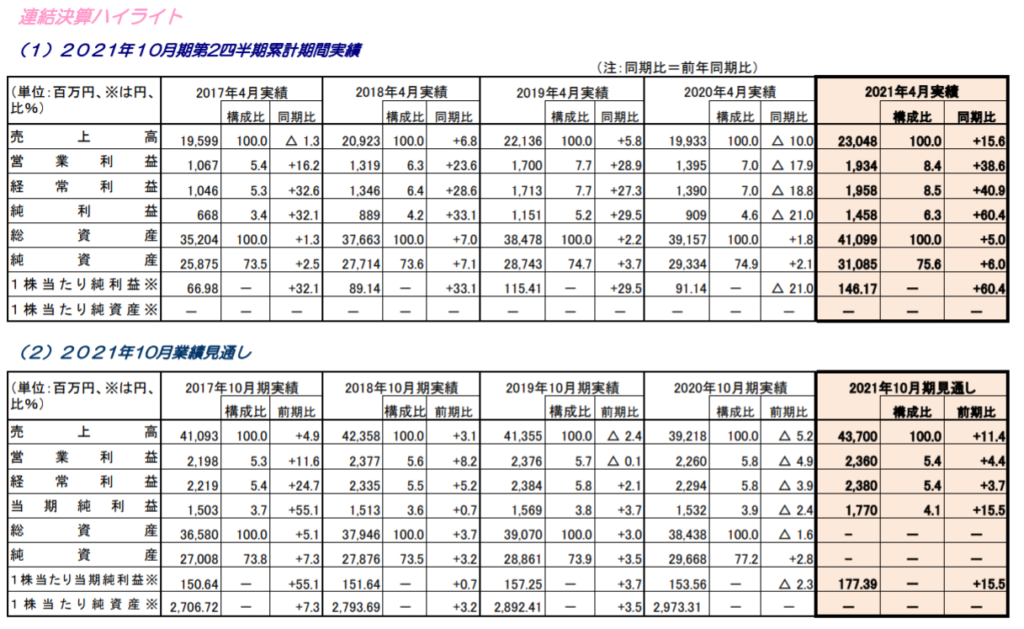

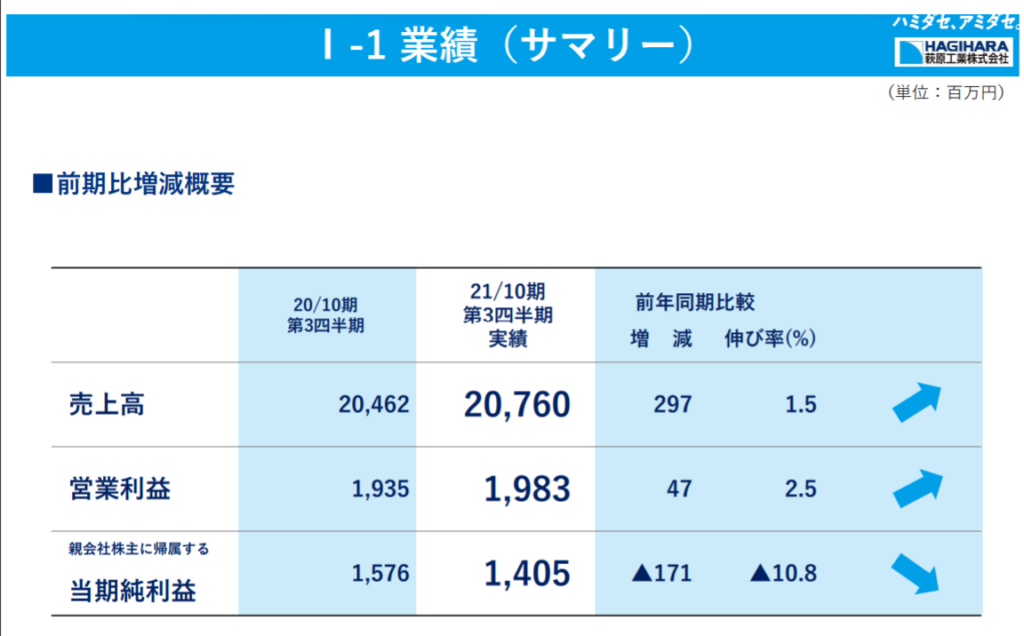

4月に権利確定日がある配当株編でも決算単信を見ましたが、第2四半期は前年比減だったものの、第3四半期では前期比プラスとなっておりますね。当期純利益以外は。

メーカーは取引先企業の需要を見越して取引していると思いますので、その業界にどの程度の需要があるのか、そしてそれはどの程度続くのか、このあたりの読みができるようになるといいのですが、残念ながら私にそのスキルはありません。

分析に時間もかかるでしょうし、そこまではたぶんやらないんじゃないですかね……。とりあえず健全な経営で増配であればいいかな…くらいです。

大きな会社ではないので、業績のブレが大きくなるかもしれませんが、いい銘柄だと思います。

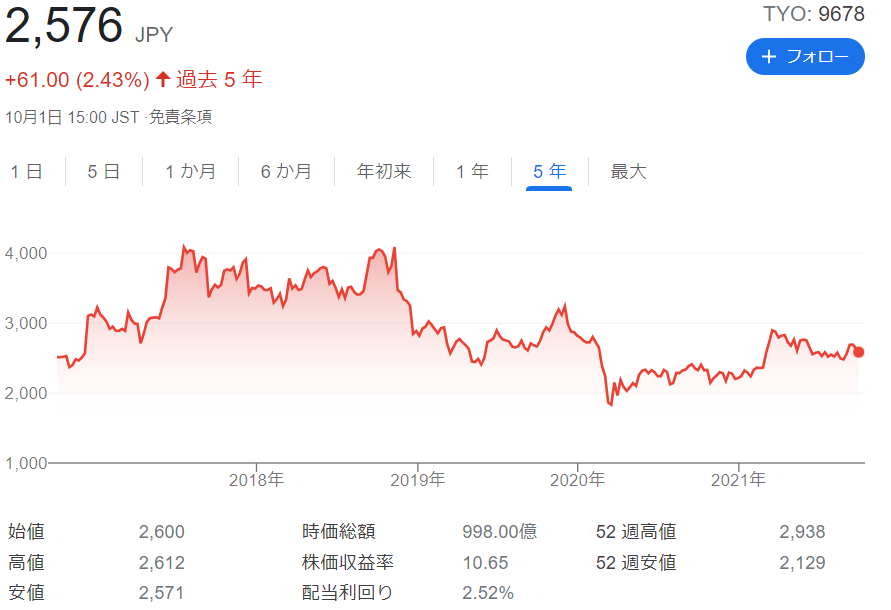

9678 カナモト

カナモトは建機レンタル、情報機器レンタル、鉄鋼製品販売の会社です。

10月1日の時点での株価は2,576円。配当利回りは2.52%となっております。

時価総額は998億円と、中型でしょうか。定義がわかりませんが。

配当金は、2010年の10円から2020年の65円まで少しずつ増配を行っており、その間の減配はありません。

配当性向も平均して30%以下で推移しており、余裕のある配当といえるでしょう。

ただ、自己資本比率は30%台~40%台ですので、同じ業種の平均より少し低い程度といったところです。

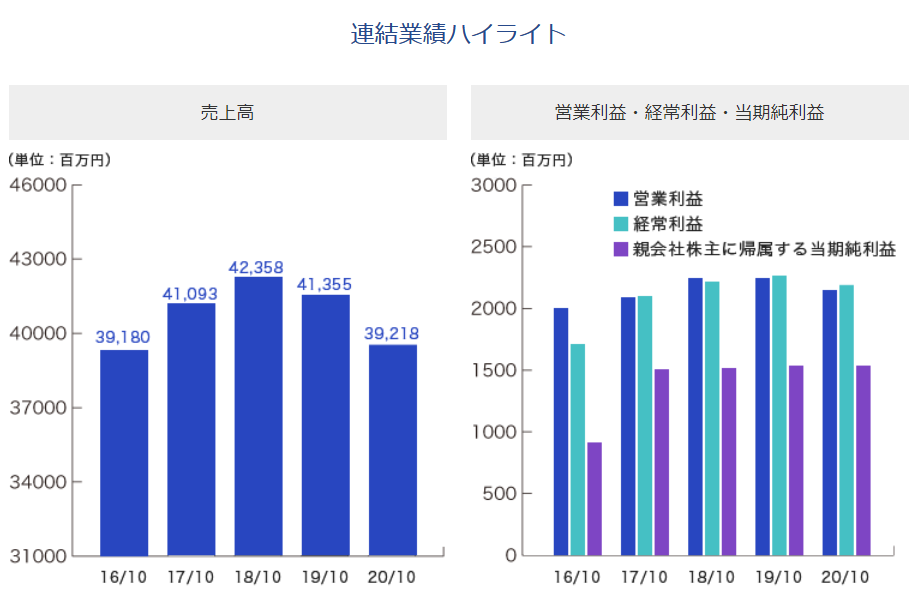

ここ4年間は一貫して売上高営業利益ともに伸びているようです。いいですね。

経常利益も親会社株主に帰属する四半期純利益もいいですね。

あと、こういった見やすくわかりやすい資料が公式HPに載っているというのも個人的には高得点です。

わかりやすくて素晴らしいと思います。

さて、今回の記事は以上となります。

繰り返しになりますが、投資は自己判断自己責任です。

そして特定の銘柄を推奨しているわけではありません。

ただ、もし毎月日本株での配当金受け取りを目指している方がいれば、少しでも参考になればと思います。

私も今月、この中から買ってみましょうかねぇ。

コメント